Finanz- und Liquiditätsplanung

Die Finanz- und Liquiditätsplanung setzt die im Businessplan formulierten langfristigen Ziele in Zahlen um und prognostiziert Einnahmen, Ausgaben und Gewinn. Ebenso befasst sie sich mit der zukünftigen Vermögenslage und Liquidität. Zur Beobachtung und Steuerung der Liquidität bzw. der ständigen Zahlungsbereitschaft eines Unternehmens ist eine Liquiditätsplanung von hohem Nutzen, da sie einen wichtigen Einblick in die zukünftigen Zahlungsströme (Ein- und Auszahlungen) und Geldbestände gibt.

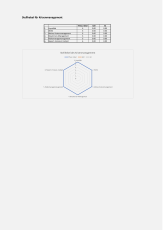

.png)

.png)