Immobilisations corporelles: Comptabilité et impact sur les comptes annuels

Aides de travail appropriées

Introduction

Les immobilisations corporelles font partie de l’actif immobilisé (art. 959a al. 1 ch. 2 CO) d’une entreprise et comprennent tous les biens matériels acquis dans l’intention d’une utilisation ou d’une détention à long terme, le terme signifiant une période de plus de douze mois (art. 960d al. 1 et 2 CO). Les biens d’investissement peuvent néanmoins être inscrits au bilan en tant qu’actifs si les événements passés permettent d’en disposer, si un afflux de fonds est probable et si leur valeur peut être estimée de manière fiable (art. 959 al. 2 CO).

L’affectation aux immobilisations corporelles se fait ensuite sur la base du but d’utilisation, en distinguant au moins les catégories d’immobilisations corporelles suivantes (WPH, 2014, p. 184):

- les biens immobiliers

- les installations techniques et les machines

- les autres immobilisations corporelles

Le présent article se concentre sur les immobilisations corporelles, tant du point de vue comptable que du point de vue des comptes annuels.

Comptabilité des immobilisations

Objet

La comptabilité des immobilisations documente les modifications de quantité et de valeur des biens d’investissement présents dans l’entreprise. Chacun de ces biens doit y être enregistré individuellement lors de son acquisition et sa valeur doit être maintenue. La comptabilité des immobilisations permet donc de disposer à tout moment des informations sur l’état, la quantité et la valeur (comptable) des biens d’investissement appartenant à l’entreprise. Elle sert ainsi de base aux décisions concernant la réparation/l’entretien/la maintenance, le remplacement et les nouveaux investissements.

La comptabilité des immobilisations peut être considérée comme un livre auxiliaire de la comptabilité financière, car elle contient des informations complémentaires au grand livre, nécessaires à la détermination de la situation patrimoniale de l’entreprise et des relations de dettes et de créances liées à l’exploitation, ainsi que des résultats d’exploitation des différents exercices. Il sert ainsi à la comptabilité financière et en même temps aux comptes annuels, car il permet de saisir et de documenter les valeurs patrimoniales des immobilisations corporelles et leurs variations, qui sont finalement intégrées dans les comptes annuels.

Les différentes valeurs patrimoniales des immobilisations corporelles sont systématiquement et intégralement saisies dans un fichier des immobilisations qui fait partie des comptes collectifs généraux de la comptabilité. Chaque valeur immobilisée reçoit une fiche individuelle sur laquelle sont saisis, outre la date et le prix d’acquisition, les amortissements et les dépréciations. Ces fiches de la comptabilité des immobilisations constituent également la base et l’établissement de l’inventaire de l’entreprise.

Fonctions

La comptabilité des immobilisations comprend tout d’abord la saisie des stocks, car cette comptabilité documente le stock en général et les différents mouvements des immobilisations corporelles depuis l’acquisition d’une immobilisation jusqu’à sa sortie. En outre, elle détermine l’état actuel des immobilisations à la date de clôture du bilan et permet de rendre transparents les mouvements correspondants (acquisitions, transferts, sorties) pour l’année de référence.

Une deuxième tâche de la comptabilité des immobilisations est la saisie de la consommation, car elle permet de déterminer les amortissements et les corrections de valeur qui doivent être indiqués séparément dans le compte de résultat (art. 959b al. 2 CO).

Comptabilisation des immobilisations corporelles

L’acquisition et la vente d’une immobilisation sont en principe enregistrées dans la comptabilité des immobilisations de l’acheteur au moment du transfert des profits et des risques (c’est-à-dire, en règle générale, lors de l’exécution de la livraison ou, au plus tard, au moment du transfert de propriété).

ATTENTION

Il existe une exception pour l’acquisition/ la vente de propriété foncière, pour laquelle l’inscription nécessaire au registre foncier déclare l’exécution des avantages et des risques.

En revanche, une réserve de propriété du vendeur ne change rien au fait que l’acquisition d’une immobilisation doit être comptabilisée légalement par l’acheteur, mais donne simplement lieu à une indication dans l’annexe (art. 959c al. 2 ch. 8 CO)

La comptabilité des immobilisations détermine également la valeur monétaire des immobilisations corporelles, ce qui est nécessaire à des fins d’assurance et au maintien de la valeur estimée. Il existe une particularité en cas de donation ou d’échange, car il est alors possible de porter au bilan des actifs donnés à une valeur vénale déterminée avec prudence, mais celle-ci ne doit en aucun cas dépasser une valeur commerciale subjective ou une valeur d’usage. En cas d’échange d’actifs, le bien échangé peut être inscrit au bilan au maximum à la valeur vénale estimée avec prudence, s’il s’agit d’un échange justifié par l’usage commercial (HWP, p. 59).

REMARQUE

Les coûts d’acquisition ou de production comprennent en principe tous les coûts nécessaires à la mise en service. Il ne s’agit donc pas seulement du prix d’achat, mais aussi des frais de transport pour l’approvisionnement. Mais il peut également s’agir de frais d’installation ou de mise en place dans le cas d’une installation technique. Il existe une exception pour l’acquisition/ la vente de propriété foncière, pour laquelle l’inscription nécessaire au registre foncier déclare l’exécution des avantages et des risques.

Saisie des amortissements et des dépréciations dans la comptabilité des immobilisations

Les amortissements et les corrections de valeur doivent cependant toujours être déduits directement ou indirectement des actifs corporels concernés dans la comptabilité des immobilisations, à la charge du compte de résultat, et ne peuvent pas être inscrits au passif (al. 960a al. 3 CO).

Lors de la saisie directe des amortissements, la comptabilisation avec effet sur le résultat s’effectue sur le compte de charges amortissements dans le compte de résultat, tandis que le compte d’immobilisations correspondant est débité en contrepartie. Ainsi, l’amortissement est directement déduit de la valeur de l’immobilisation corporelle.

En revanche, lors de la saisie indirecte des amortissements, un compte d’actif négatif appartenant au compte d’immobilisation, intitulé correction de valeur sur compte d’immobilisation, est comptabilisé indirectement à la place de ce dernier. Par conséquent, en cas d’amortissement indirect, ce compte affiche toujours les coûts d’acquisition ou de production initiaux. Ce n’est qu’en ajoutant le compte de correction de valeur que l’on obtient la valeur comptable nette de l’immobilisation.

Exemple

L’amortissement annuel planifié pour une imprimante multifonction nouvellement acquise de Alpha SA s’élève à CHF 4000.–.

- directement dans la comptabilité des immobilisations (Illustration 1),

- indirectement dans la comptabilité des immobilisations (Illustration 2).

Selon l’art. 960a al. 4 CO, il est possible de procéder, en plus des amortissements planifiés, à des amortissements supplémentaires et à des corrections de valeur à des fins de remplacement ainsi que pour assurer la prospérité durable de l’entreprise. Dans le même but, il est possible de ne pas dissoudre les amortissements et les corrections de valeur qui ne sont plus justifiés.

Ces amortissements et corrections de valeur supplémentaires autorisés par le droit commercial sont cependant considérés en cas de doute comme des charges non justifiées par l’usage commercial. Il s’agit en général de la constitution de réserves arbitraires latentes, dont l’imputation commerciale est toujours possible, mais dont l’imputation fiscale et l’effet sur le résultat n’ont lieu que dans des cas justifiés par l’usage commercial.

Immobilisations corporelles dans la comptabilité

Les règles suivantes s’appliquent à la comptabilisation et à l’évaluation des immobilisations corporelles: • Coût d’acquisition ou de production: les immobilisations corporelles sont généralement évaluées au coût d’acquisition ou de production. L’art. 960d CO contient des règles spécifiques pour l’évaluation des immobilisations corporelles. • Amortissement: les immobilisations corporelles doivent être amorties selon un plan afin de tenir compte de la perte de valeur au cours de la durée d’utilisation. La méthode et la durée d’amortissement doivent être déterminées en accord avec les principes de la comptabilité régulière (art. 957a al. 2 CO). Pour l’évaluation des immobilisations corporelles, les principes de présentation régulière des comptes selon l’art. 958c al. 1 CO s’appliquent en complément. • Corrections de valeur: les entreprises doivent procéder à des corrections de valeur lorsqu’il est prévu que la valeur des immobilisations corporelles diminue durablement. Cela peut être dû à une perte de valeur, à des changements technologiques, à l’évolution du marché ou à d’autres raisons. • Durée d’utilisation et valeur résiduelle: il faut estimer la durée d’utilisation et la valeur résiduelle des immobilisations corporelles. Dans la pratique, le droit fiscal donne des indications sur la méthode et la durée d’amortissement (voir l’extrait de la notice de l’administration fédérale des contributions ci-dessous). • Les changements dans les méthodes ou hypothèses d’évaluation doivent en principe être publiés et expliqués dans l’annexe. Les corrections d’erreurs d’évaluation doivent également être corrigées et expliquées.

L’évaluation des immobilisations corporelles dans le cadre de la présentation des comptes est décrite plus en détail ci-après.

Recommandations de produits

Evaluation des immobilisations corporelles

L’évaluation initiale des immobilisations corporelles doit se faire individuellement (art. 960 al. 1 CO). En outre, elles doivent l’être au maximum à leur coût d’acquisition ou de fabrication (art. 960a al. 1 CO). Ces coûts constituent ensuite toujours la limite maximale d’évaluation pour l’évaluation ultérieure des immobilisations corporelles, à moins que des prescriptions individuelles n’exigent une autre évaluation pour certains actifs (art. 960a al. 2 CO). Toutefois, il peut exister des signes concrets de surévaluation des actifs corporels, raison pour laquelle une correction de valeur peut s’avérer nécessaire après vérification de la valeur (art. 960 al. 3 CO).

Conformément à l’art. 960a al. 3 CO, les amortissements des immobilisations corporelles doivent obligatoirement tenir compte de la perte de valeur due à l’utilisation et à l’âge (et donc planifiés). Toutes les autres pertes de valeur (non planifiées) doivent être enregistrées par des corrections de valeur sur les immobilisations corporelles.

Du point de vue de la présentation des comptes, aucune procédure ou méthode concrète n’est imposée aux entreprises pour déterminer les amortissements et les corrections de valeur. Il faut seulement veiller à ce que les principes commerciaux généralement reconnus soient respectés, ce qui constitue donc une prescription plutôt abstraite.

Les amortissements planifiés sont déterminés et comptabilisés sur la base de la méthode d’amortissement définie par l’entreprise pour la catégorie d’actifs, en fonction de la durée d’utilisation prévue. S’il existe en outre des signes (indicateurs) selon lesquels des dépréciations supplémentaires sont nécessaires en sus des amortissements planifiés, la valeur comptable doit être comparée à la valeur réalisable à la date de clôture du bilan. La valeur réalisable est la valeur la plus élevée entre la valeur d’usage et la valeur nette de marché de l’actif.

REMARQUE

La valeur d’usage représente la valeur actuelle des flux financiers futurs résultant de l’actif et nécessite donc une estimation. En revanche, la valeur nette de marché désigne le prix qu’il est possible d’obtenir entre des tiers indépendants, après déduction des coûts de vente encore à supporter.

Types d’amortissement

On distingue les méthodes d’amortissement suivantes, qui correspondent aux principes commerciaux reconnus:

- amortissement linéaire (= amortissement à partir de la valeur d’acquisition)

- amortissement dégressif (= amortissement à partir de la valeur comptable)

- amortissement basé sur les performances

Dans le cas de l’amortissement linéaire, les coûts d’acquisition ou de production constituent le point de départ pour le calcul de l’amortissement, car ils sont répartis sur les années d’utilisation. Le montant de l’amortissement linéaire est donc également constant chaque année (pourcentage constant).

Dans le cas de l’amortissement dégressif, le montant amortissable est calculé au cours de l’année d’acquisition ou de fabrication avec un taux d’amortissement double de celui de l’amortissement linéaire. Ce taux est ensuite appliqué tel quel à la valeur comptable résiduelle de l’immobilisation, de sorte que le montant amortissable diminue progressivement. Le terme d’amortissement dégressif désigne donc la méthode qui génère des montants d’amortissement décroissants.

En ce qui concerne les amortissements sur les immobilisations des entreprises commerciales, il existe en Suisse une notice de l’administration fédérale des contributions qui sert de référence à de nombreuses entreprises pour le calcul des taux d’amortissement ou des durées d’utilisation, car elle indique des taux d’amortissement fiscalement reconnus.

Pour les amortissements sur la valeur d’acquisition (amortissement linéaire), les taux mentionnés doivent être réduits de moitié.

Une troisième méthode peut être utilisée, à savoir l’amortissement en fonction de la performance, où une immobilisation est amortie par rapport à l’intensité d’utilisation mesurée, ce qui est possible par exemple pour une machine si l’utilisation par période et la capacité totale sont connues.

Informations sur les immobilisations corporelles dans l’annexe aux comptes annuels

Selon l’art. 959c al. 1 ch. 1 CO, l’annexe complète les comptes annuels par des indications sur les principes appliqués dans les comptes annuels, dans la mesure où ceux-ci ne sont pas prescrits par la loi, et commente les autres éléments des comptes annuels.

Pour les immobilisations corporelles, l’annexe doit par conséquent indiquer comment l’entreprise s’est décidée en ce qui concerne les options autorisées en matière de comptabilisation et d’évaluation, notamment pour le calcul des amortissements lors de l’établissement des comptes annuels. Par exemple, le chemin de fer de montagne d’Adelboden donne dans l’annexe les indications suivantes sur la comptabilisation et l’évaluation des immobilisations corporelles:

Immobilisations corporelles

Les immobilisations corporelles sont inscrites à l’actif à leur coût d’acquisition ou de production et sont amorties selon un plan. Les amortissements se basent sur les durées d’utilisation suivantes:

- Terrain: pas d’amortissement

- Bâtiments: 40 ans

- Télécabines et télésièges (installations techniques): 20 à 30 ans

- Téléskis à archets: 25 ans

- Pistes, chemins, installations d’enneigement: 30 ans

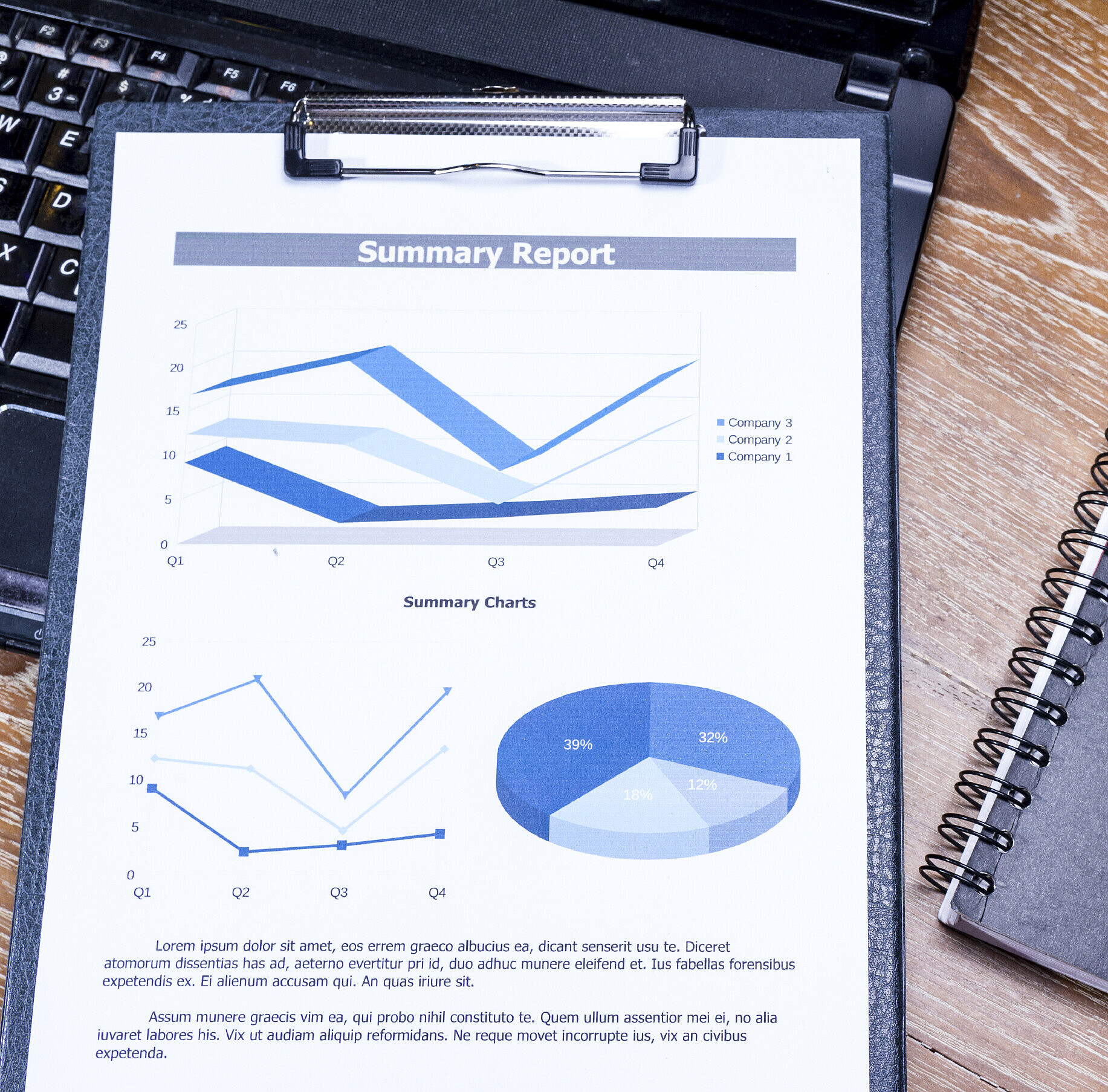

Pour présenter l’évolution des actifs immobilisés au cours de l’exercice, il est également possible d’établir en annexe un tableau des immobilisations. Celui-ci présente séparément l’évolution des valeurs d’acquisition (historiques) ainsi que les corrections de valeur correspondantes et les valeurs comptables résiduelles qui en résultent pour les différentes catégories d’immobilisations.

Dans le cas de l’exemple suivant des chemins de fer du Pilatus, le «compte des immobilisations » présente d’abord l’évolution des coûts d’acquisition à l’aide des investissements, avant de montrer l’évolution des amortissements dans le «compte des amortissements» (en distinguant le stock initial, les entrées, les sorties et le stock final). La présentation des «valeurs comptables du compte d’immobilisation », dont les soldes apparaissent à leur tour dans le bilan, constitue la dernière étape.

Les destinataires du bilan obtiennent ainsi une image précise de l’évolution de la valeur des immobilisations corporelles pour toutes les catégories d’immobilisations.

Résumé

L’utilité d’une comptabilité des immobilisations ne doit pas être sous-estimée pour les entreprises qui utilisent beaucoup d’installations. Une telle comptabilité établie en bonne et due forme fournit en effet à la direction les informations nécessaires pour prendre des décisions concernant les immobilisations nouvelles ou déjà existantes.

Elle saisit chaque valeur patrimoniale de ce genre d’immobilisations avec les coûts d’acquisition ou de production correspondants et tient à jour, dès la date d’acquisition, un fichier spécifique qui contient les données les plus importantes (durée d’utilisation, méthode d’amortissement, valeur résiduelle attendue, etc.) La comptabilité des immobilisations peut également être un instrument approprié pour déterminer le moment optimal de remplacement ou pour la stratégie de maintenance et d’entretien de certaines immobilisations corporelles, si elle rend transparente l’évolution pertinente des coûts de ces dernières.

A cela s’ajoute le fait que la comptabilité analytique peut rendre visibles (comptabilité de la valeur) tous les coûts liés aux immobilisations qui peuvent survenir au cours du cycle de vie d’une immobilisation corporelle. Ceux-ci peuvent aller des coûts de projet pendant la planification aux coûts de mise à disposition, d’utilisation et d’amélioration des installations, en passant par les coûts de mise au rebut. Dans le cadre de la planification budgétaire annuelle, les plans d’investissement et d’amortissement sont également établis à l’aide des informations de la comptabilité des immobilisations. Les coûts de réparation éventuels sont comparés aux coûts d’une nouvelle acquisition, puis des décisions sont prises sur la base des données de la comptabilité des immobilisations, conformément à l’analyse de rentabilité.

La comptabilité des immobilisations détermine en outre la plupart du temps la clé de répartition pour le calcul des coûts, dans la mesure où les immobilisations sont concernées. Les données de la comptabilité des immobilisations constituent la base de l’analyse des coûts et la soutiennent.